ファクタリングを利用したときの確定申告に備えた「仕訳」について解説!

フリーランス・個人事業主の資金繰りとして役に立つのが、売掛債権(請求書)を最短即日中に現金化することができるファクタリング

「ファクタリングを利用すると、確定申告に備えた仕訳が難しくなるのでは?」と考える人もいるかもしれません。

しかし、事前に知識を身につけておけばそんなに不安になることはないでしょう。

今回は、ファクタリングを利用した際の確定申告に向けた帳簿の付け方について解説します。

ポイント

・ファクタリング手数料は損益計算書の「営業外費用」に区分される

・勘定科目は「ファクタリング手数料」や「債権割引料」などが分かりやすい

フリーランス・個人事業主が気を付けないといけないのは、ファクタリング手数料の仕訳をどうするか、です。

ファクタリング手数料は損益計算書の「営業外費用」に区分されるのですが、これを書き入れる勘定科目を決めなければいけません。

勘定科目の基本は「それがどのような取引から生じたのかが分かるように」設定することです。

正解は一つというわけではないのですが、シンプルな「ファクタリング手数料」や「債権割引料」などは分かりやすいでしょう。そのほか

「売上債権売却損」や「売上債権譲渡損」といった科目も考えられます。

また、市販の会計ソフトにあらかじめ設定されている科目を使いたければ「支払手数料」や「雑損失」などを選ぶといいでしょう。

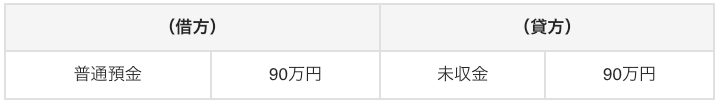

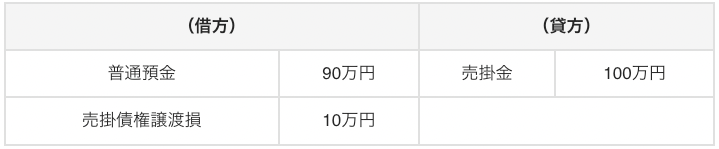

即日で入金された場合の仕訳例

それでは、具体的な仕訳例を見ていきましょう。

・売掛金 100万円

・債権買取額 90万円

・ファクタリング手数料 10万円

上記の条件で売掛債権を譲渡し、即日で買取額が入金された場合の仕訳は以下のようになります。

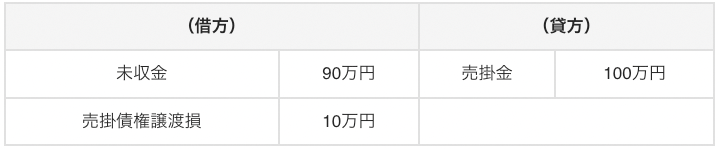

後日に入金された場合の仕訳例

即日入金ではなく、債権譲渡時から入金されるまで数日かかる場合は、債権譲渡時に入金予定額を「未収金」とする仕訳が必要になります。

上記と同じ条件では以下のようになります。

・債権譲渡時

・入金時

ちなみに、ファクタリング手数料には消費税がかかりません。国税庁のサイトには「金銭債権などの譲渡」は非課税である旨が明記されています。

以上、ファクタリングを利用した場合の確定申告に備えた仕訳について解説しました!

これを機に、ぜひ『GMOフリーランスファクタリング』の利用をご検討ください。